北京市关于个人出售住房征收个人所得税有关问题的通知

【实施日期】2003/06/24【颁布单位】京财税[2003]732号

北京市财政局、北京市地方税务局、北京市国土资源和房屋管理局关于个人出售住房征收个人所得税有关问题的通知

各区县财政局、地方税务局、国土资源和房屋管理局、市地方税务局直属分局:

为进一步推动本市已购公有住房上市出售,满足居民改善住房条件的要求,促进房地产市场持续健康发展,现将我市个人出售住房征收个人所得税有关事项通知如下,请依照执行。

一、根据个人所得税法第二条的规定,个人出售自有住房取得的所得,应按照“财产转让所得”项目征收个人所得税。

二、个人出售自有住房的应纳税额,按以下规定确定:

(一)出售已购公有住房

已购公有住房是指城镇职工根据国家和县级(含县级)以上人民政府有关城镇住房制度改革政策规定,按照成本价(或标准价)购买的公有住房。

个人出售已购公有住房,其应纳税所得额为个人出售已购公有住房的售房款,减去住房面积的经济适用住房价款、向财政或原产权单位缴纳的所得收益以及税法规定的合理费用后的余额。其中,经济适用住房价格按县级(含县级)以上地方人民政府规定的标准确定,目前暂按每建筑平方米4000元掌握。其应纳个人所得税税额的计算公式为:

应纳税所得额=售房款-住房建筑面积×4000元/平方米-合理费用

应纳税额=应纳税所得额×20%

合理费用包括已购公有住房购买、出售过程中按规定缴纳的税费(下同)。

(二)出售商品房

1.根据京政发[2003]3号的规定,已购公有住房产权人补交土地出让金后,所购公有住房即变成商品房。出售此类商品房,其应纳税所得额为商品房销售款,减去住房面积的经济适用住房价款、补交的土地出让金以及税法规定的合理费用后的余额。其应纳个人所得税税额的计算公式为:

应纳税所得额=销售额-住房建筑面积×4000元/平方米-补交的土地出让金-合理费用

应纳税额=应纳税所得额×20%

2.个人从市场上购买已购公有住房,按规定补交土地出让金后,此公有住房变成商品房。出售此类商品房,其应纳税所得额为商品房销售额,减去购买价款、补交的土地出让金和合理费用后的余额。其应纳个人所得税税额的计算公式为:

应纳税所得额=销售额-购买价款-补交的土地出让金-合理费用

应纳税额=应纳税所得额×20%

3.其他商品房。个人从市场上购买的其他商品房,出售时的应纳税所得额为商品房销售款,减去购买价款和合理费用后的余额。其应纳个人所得税税额的计算公式为:

应纳税所得额=销售额-购买价款-合理费用

应纳税额=应纳税所得额×20%

(三)职工以成本价(或标准价)出资的集资合作建房、安居工程住房、经济适用住房以及拆迁安置住房,比照已购公有住房确定应纳税所得额。职工按房改政策规定,超过房改成本价标准购买公有住房或参加集资建房,此类房屋上市出售,其购买或集资价格每建筑平方米低于4000元的,住房面积的经济适用住房价款按每建筑平方米4000元掌握。超过每建筑平方米4000元的,比照其他商品房确定应纳税所得额。

三、对个人转让自用5年以上、并且是家庭唯一生活用房取得的所得,免征个人所得税。纳税人需持房地产管理部门提供的有关证明,到主管税务机关办理免征手续。

四、为了鼓励个人换购住房,对出售自有住房前后1年内按市场价格购房的纳税人,其出售现住房所应缴纳的个人所得税,视其购房的价值可全部或部分予以免税。具体办法为:

(一)个人出售自有住房前1年内购买住房的,其购房金额大于或等于现住房销售额的,免征现住房销售时应缴纳的个人所得税;购房金额小于现住房销售额(现住房为已购公有住房的,其销售额应扣除已按规定向财政或原产权单位缴纳的所得收益或补交的土地出让金,下同)的,按照购房金额占现住房销售额的比例,予以减征同比例的应纳个人所得税。

(二)个人出售自有住房后1年内购买住房的,其购房金额大于或等于原住房销售额的,可申请全额退还出售住房时应缴纳的个人所得税;购房金额小于原住房销售额的,按照购房金额占原住房销售额的比例,可申请同比例退还出售住房时应缴纳的个人所得税。

纳税人应提供购买商品住房的购买合同等有关资料,经税务机关确认,按规定享受上述优惠政策。

五、纳税人符合退税条件的,向原出售住房时个人所得税缴纳地主管税务机关申请;符合免税条件的,向住房产权证发放地主管税务机关申请。

六、为了确保有关住房转让的个人所得税政策得到全面、正确的实施,各级房地产交易管理部门应与税务机关加强协作、配合,主管税务机关需要有关本地区房地产交易情况的,房地产交易管理部门应及时提供。

七、个人售房应缴纳的个人所得税,由各区、县地方税务局委托房地产交易机构代收(征)。有关手续费按《北京市地方税务局关于税款征收基本方式的暂行规定》(京地税[1996]261号)规定办理.

二00三年六月二十四日

北京动漫展现场性感火...

北京动漫展现场性感火... 新京城四美出炉容貌风...

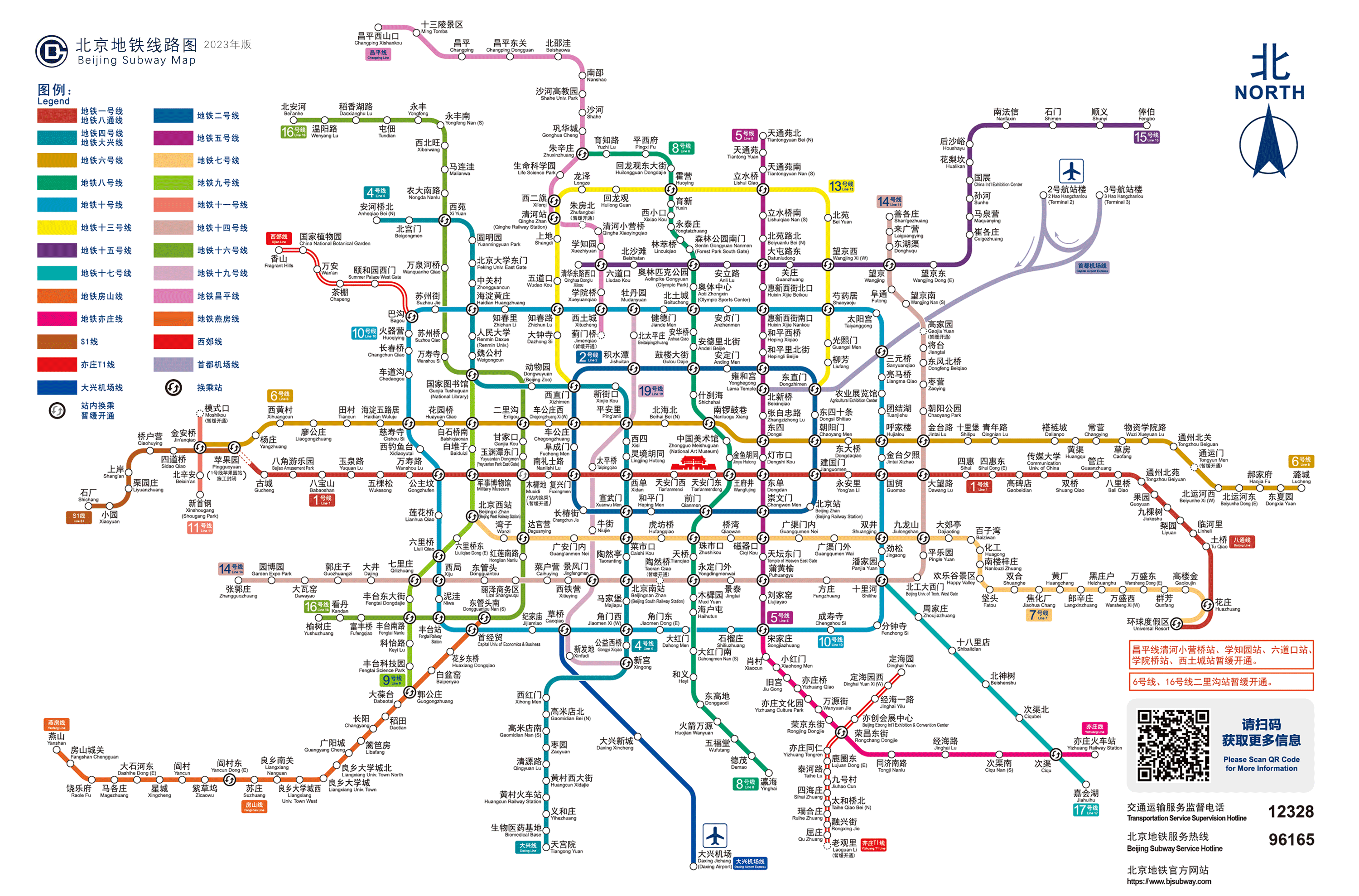

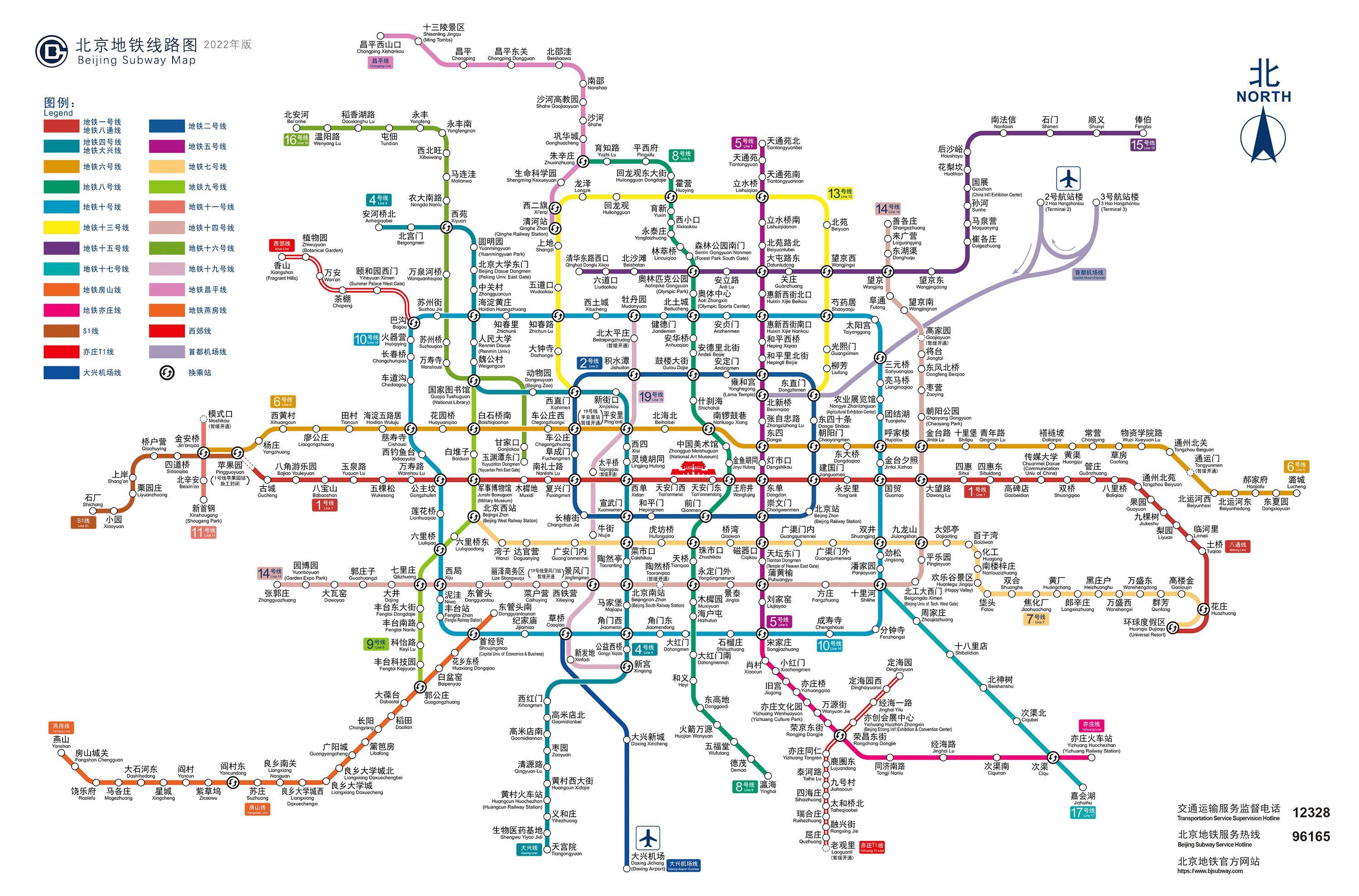

新京城四美出炉容貌风... 北京地铁运营线路图2...

北京地铁运营线路图2... 北京地铁运营线路图2...

北京地铁运营线路图2...